Il ne faut pas se poser la question seulement quand les marchés dévissent. L’approche par la perte tolérée est l’une des clefs de la méthode de Marchés Gagnants.

Dernier trimestre 2018 : la boite à vitesse des marchés financiers est bloquée sur marche arrière. Février-mars 2020, les revoilà de nouveau partis à la baisse en raison du coronavirus. Différence de taille, cette fois, le chercheur David Le Bris de la Toulouse Business School considère qu’il s’agit d’un véritable krach.

Quelle que soit la période, tout investisseur doit se poser la question : en investissant en actions, combien peut-on perdre ? Tel est le fondement de la méthode de Marchés Gagnants, alors qu’il est plus habituel de s’interroger pour savoir combien il est possible de gagner !

100 % de risque sur une valeur unique

Votre investissement porte sur un seul titre. Soit parce que vous avez découvert la bourse avec des privatisations (FDJ comprise), soit parce que l’actionnariat est venu à vous via l’épargne salariale et l’actionnariat salarié ? En pratique, le risque de perte est égal à 100 %. Certes, la probabilité de la survenance d’une telle situation – synonyme de faillite – est faible, mais le risque est bien de tout perdre. En revanche, impossible de perdre plus que sa mise si votre investissement s’est effectué au comptant. Bref, avec de l’argent que vous aviez vraiment… En revanche, si vous aviez recouru au service de règlement différé, la perte peut être plus importante. D’où l’importance d’éviter l’utilisation de ce dernier sauf à être expert…

39 % pour un portefeuille diversifié

Diversifier son portefeuille permet statistiquement de réduire le risque : toutes les sociétés d’un même portefeuille ne sont pas censées faire faillite en même temps. Encore faut-il respecter des règles de base, notamment sur le nombre de titres en portefeuille et leur répartition sectorielle, comme préconisé par notre méthode d’investissement. En 2000, par exemple, certains épargnants ont subi de plein fouet la crise des valeurs technologiques car ils détenaient certes plus de dix valeurs en portefeuille, mais ce n’était que des technos ! Il faut donc apprendre à bien diversifier.

Combien peut-on perdre avec un portefeuille diversifié ? Depuis plusieurs années, nous avons fixé la limite à 39 %. Ce chiffre n’est pas dû au hasard : il correspond aux besoins de fonds propres imposés aux assureurs s’ils investissement en actions selon Solvabilité 2. Cette norme comptable a pour effet de limiter le risque de faillite à une tous les 200 ans, soit une probabilité de survie annuelle de 99,5 % ! Selon nos calculs, un portefeuillle diversifié doit faire mieux qu’une perte de 39 % dans 95 % des cas. Bref, dans 5 % des cas, situations exceptionnelles donc, il est possible de perdre plus.

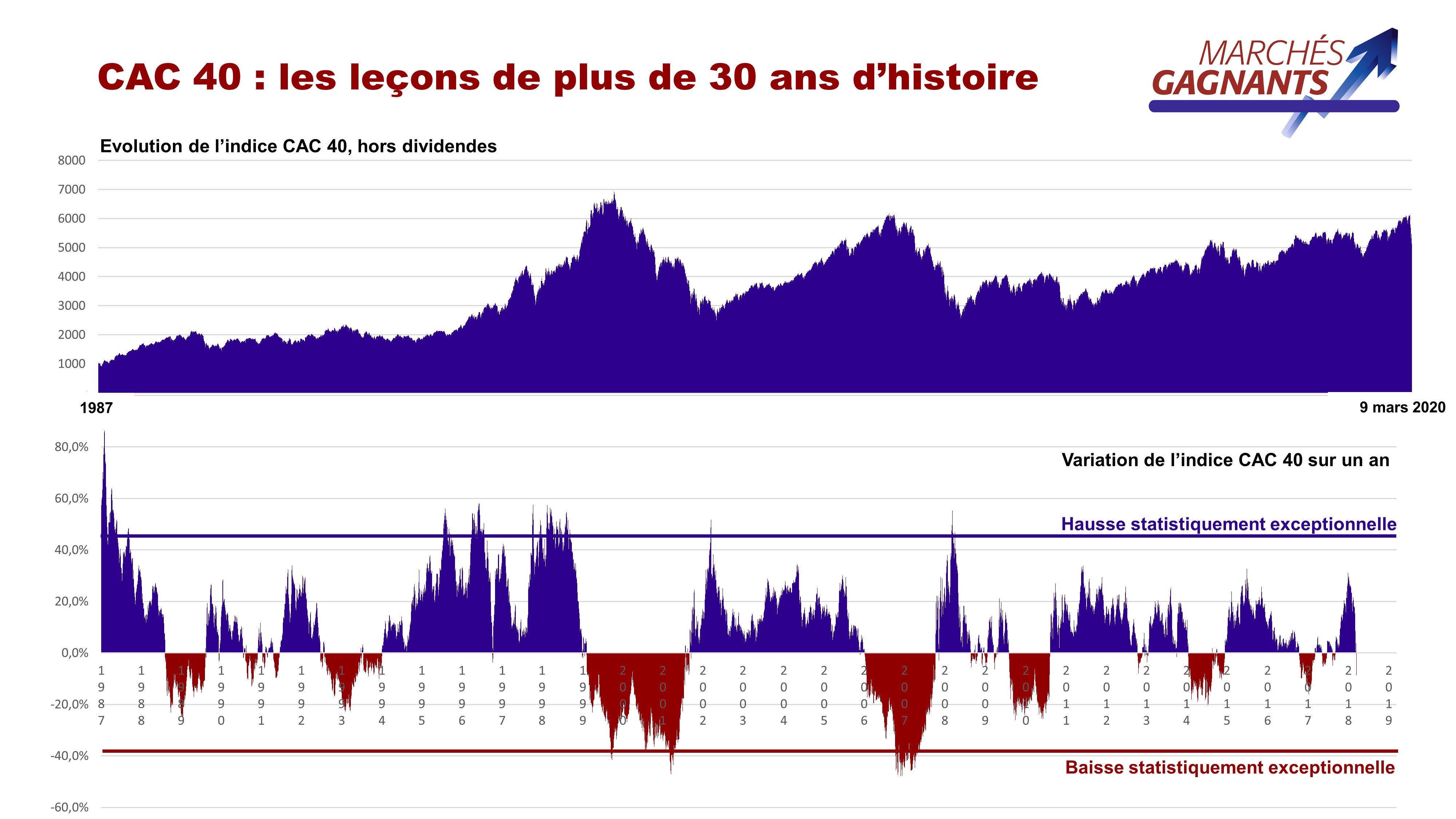

5 % de cas exceptionnel en théorie, 1,5 % en pratique

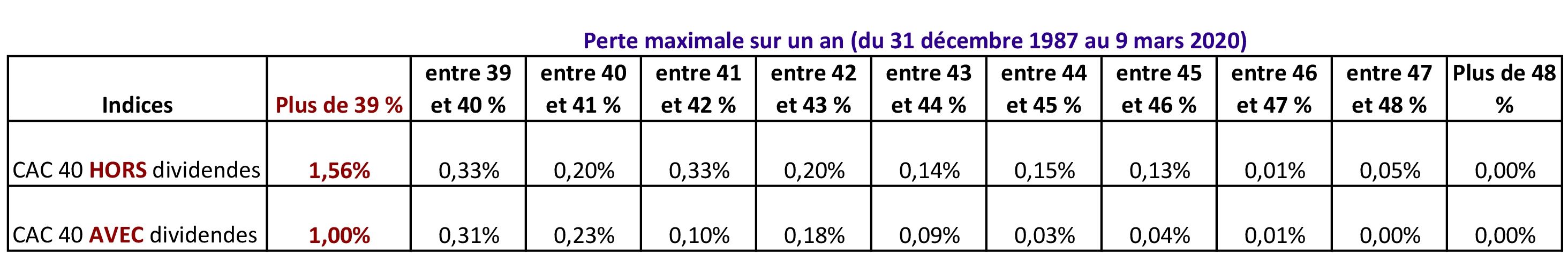

Pure théorie ? Pour en avoir le cœur net, nous avons refait retrouver nos ordinateurs le 9 mars 2020. Avec pour référence d’un portefeuille diversifié l’indice CAC 40, le baromètre de la Bourse française. Depuis le 31 décembre 1987, nous avons volontairement étudié le CAC 40 hors dividendes, car il s’agit de la référence la plus connue du grand public même si elle sous-estime la performance de la Bourse. Au graphique traditionnel d’évolution du CAC 40, nous avons rajouté la variation de l’indice par période d’un an. Histoire de valider la justesse de notre modèle d’évaluation des pertes maximales.

Un peu plus de 7 800 performances annuelles ont ainsi été calculées. Dans le détail, dans 122 cas seulement, la perte sur l’indice CAC 40 est supérieure à -39 %. Trois périodes d’investissement ont été particulièrement néfastes : septembre 2000, mars 2002 et une longue séquence d’octobre 2007 à avril 2008. Cela ne représente toutefois que 1,5 % des cas (voir tableau). Dans le pire des cas, la perte atteint 47,81 % pour un investissement réalisé le 23 novembre 2008.

Pour l’anecdote, nous avons effectué les mêmes calculs sur la base du CAC 40 dividendes réinvestis. Cette fois-ci, la barre des 39 % de perte est franchie seulement dans 1 % des cas. Avec une perte maximale, de 45,81 % pour un investissement réalisé le 12 mars 2002.

Le conseil de Marchés Gagnants :

- Pour investir en Bourse, il faut accepter d’accuser une perte de 39 % maximum sur une période d’un an. La pertinence de ce chiffre est démontrée d’un point de vue historique et les pertes supérieures à ce pourcentage sont exceptionnelles.

- Le dividende est un élément important dans la mesure de la performance et regarder le CAC 40 hors dividende fausse un peu la lecture de la performance de la Bourse. Sur le fond, toutefois, le dividende influence peu le risque extrême sur les marchés. Privilégiez les valeurs de rendement pour limiter le risque est, par conséquent, une erreur d’analyse.

Laisser un commentaire